La 9ª edizione dell’indagine Coface sul comportamento di pagamento delle aziende tedesche evidenzia un peggioramento significativo delle condizioni di pagamento, in un contesto di incertezza politica e crescenti tensioni geopolitiche. Rispetto agli altri Paesi analizzati da Coface, la Germania si distingue comunque per termini e ritardi di pagamento tra i più brevi.

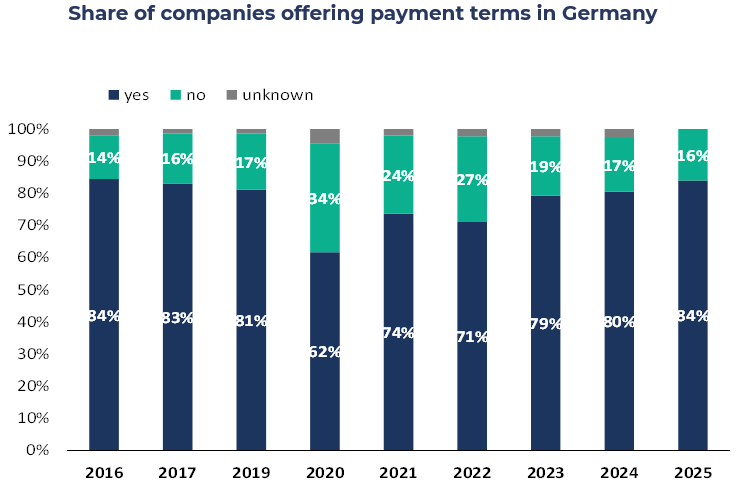

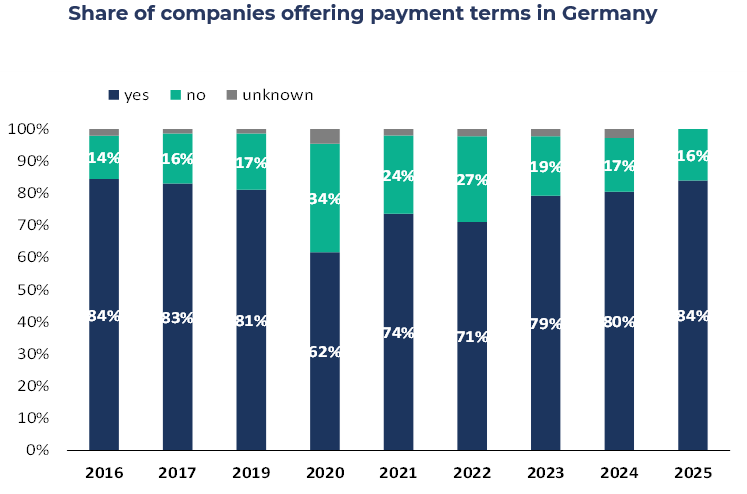

Termini di pagamento: domanda in aumento e al livello più alto dal 2016

Nel 2025, l’84% delle aziende tedesche concede termini di pagamento, un record dal 20162. Allo stesso tempo, la consueta predilizione della Germania per termini di pagamento brevi si è ulteriormente rafforzata: il 92% delle imprese intervistate richiede il pagamento entro 60 giorni, lo stesso livello del 2016. Nonostante questi cambiamenti, il termine medio di pagamento è rimasto quasi invariato a 32,5 giorni (rispetto ai 32,1 del 2024).

data for the graph in xls format

Ritardi di pagamento: in aumento per il quarto anno consecutivo

L’81% delle aziende segnala nuovi ritardi di pagamento (+3% rispetto al 2024), un dato vicino al picco dell’85% raggiunto nel 2019. La durata media dei ritardi è aumentata di un giorno, arrivando a 31,8 giorni. Malgrado il peggioramento, il dato resta ben al di sotto della media pre-pandemica (39,7 giorni).

Il rischio finanziario resta fonte di preoccupazione e richiederà cautela nel 2026

Il 12% delle imprese ha registrato ritardi di pagamento prolungati (tra sei mesi e due anni) superiori al 2% del proprio fatturato annuo. Sebbene questo dato sia leggermente in calo rispetto al 2024, rimane nettamente superiore alla media pre-pandemica. Il settore delle costruzioni è il più colpito, con il 24% delle aziende che ha dichiarato ritardi. Secondo l’esperienza di Coface, l’80% di questi ritardi non viene mai recuperato, rappresentando quindi un rischio commerciale significativo e un segnale economico negativo.

Scenario economico: ottimismo fragile in un contesto di incertezza persistente

Dopo tre anni di stagnazione economica, le imprese tedesche stanno osservando un miglioramento. Mentre il sentiment complessivo per il 2025 resta negativo – la quota di pessimisti supera quella degli ottimisti di 17 punti percentuali – le prospettive per il 2026 sono più incoraggianti, con una prevalenza di ottimisti (+16 punti), grazie a misure di stimolo previste: investimenti nel campo della difesa, infrastrutture, transizione climatica e incentivi fiscali per le imprese. Tutte queste misure alimentano una certa speranza per la Germania, al centro dell’economia europea, nonostante le sfide politiche ed economiche – sia interne che esterne.

La Germania resta un mercato chiave nonostante le difficoltà

Nonostante le preoccupazioni sulla domanda interna e i vincoli strutturali, la Germania, insieme ai Paesi dell’UE e dell’EFTA3 rimane il mercato più promettente secondo gli intervistati. Gli Stati Uniti, invece, hanno perso attrattiva, tornando ai livelli di popolarità del primo mandato di Donald Trump. Le incertezze nella politica commerciale statunitense – e globale – sono probabilmente una delle principali cause. Per questo motivo, il 23% delle imprese ha già implementato strategie di “de-risking” (diversificazione dei fornitori, sicurezza dei pagamenti, rilocalizzazione). Secondo le stime degli intervistati, questa percentuale dovrebbe raggiungere il 54% nei prossimi tre anni, in particolare nei settori orientati all’export.

Sebbene le prospettive per il 2026 siano migliorate, inizialmente osserviamo un ulteriore peggioramento nel comportamento di pagamento. Questo si riflette anche nei dati sulle insolvenze, attualmente al livello più alto degli ultimi dieci anni

Christiane von Berg, Regional Economist di Coface per Benelux, Germania, Austria e Svizzera.

Consulta lo studio completo

(.pdf 0,64 Mo)

[1] Indagine Condotta a maggio e giugno 2025 su un campione di 847 imprese.

[1] Coface non ha pubblicato l’indagine sui pagamenti nel 2018.

[1] European Free Trade Association